“年中美债集中到期”的现实与误读

2025-04-28 21:25:36 · chineseheadlinenews.com · 来源: 中信证券研究

中信证券指出,“年中美债集中到期”这一叙事存在明显夸大。年中确实存在一定的集中到期压力,但主要源于以高频滚动、“借新还旧”为常态的短债,而且从“对等关税”发布后拍卖情况看,T-Bills需求依旧稳定。中长期美债到期分布较为平稳,不存在集中到期压力。

近期市场存在“年中美债集中到期”的叙事。然而,从美国到期债务结构、财政操作和市场行为来看,这一叙事存在明显夸大。美债到期结构方面,今年年中确实存在一定的集中到期压力,但主要源于短债(T-Bills)。不过,T-Bills以高频滚动、“借新还旧”为常态,而且从“对等关税”发布后T-Bills的拍卖情况看,T-Bills需求依旧稳定。另外,我们观察到在川普2.0时期非美央行有“买短卖长”、缩短持有美债久期的趋势。因此,2Y和5Y美债拍卖表现或并不能准确反映当前非美央行对美债久期的真实需求。最后,T-Bills ETF的资金流入情况显示 “年中美债集中到期”的叙事并没有使投资者卖出T-Bills。我们认为年中短期美债集中到期是可以解决的问题,不过,因为川普政策冲击导致的信用裂痕使得美国债务问题虽无近忧但有远虑。

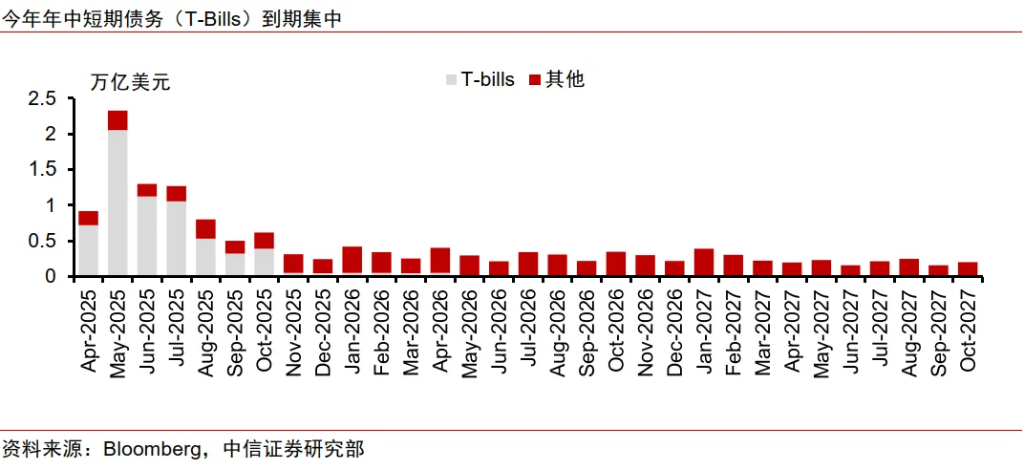

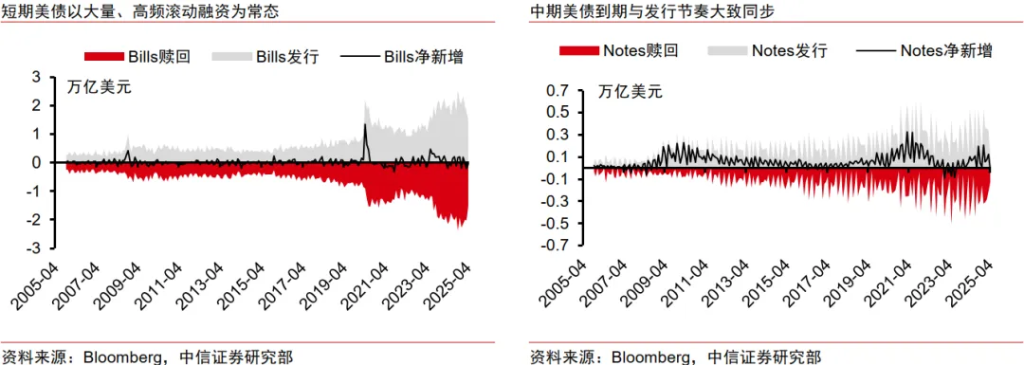

美债集中到期:短债为主,中长债平稳

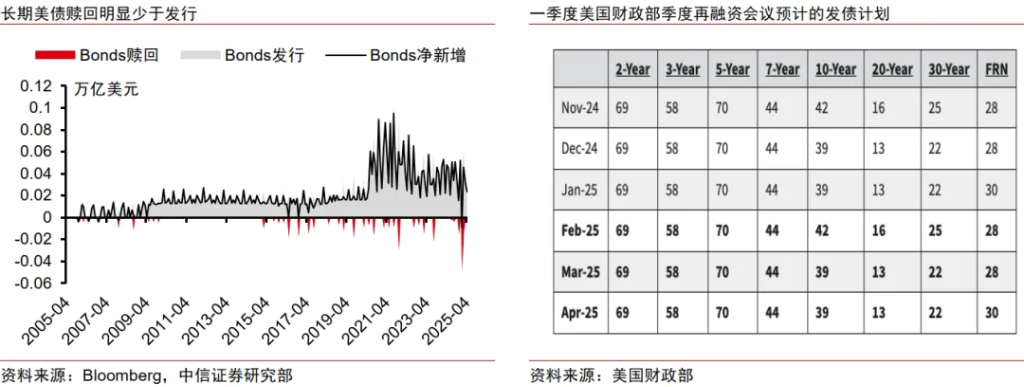

从美债到期结构来看,今年年中确实存在一定的美债集中到期压力,但主要来源于短债(T-Bills)。T-Bills以高频滚动、“借新还旧”为常态,且今年5月约2万亿美元的到期规模在2023和2024年也屡见不鲜。另外,美国财政部在一季度再融资会议声明中表示若有短期资金需求增加可以通过调整T-Bills发行量或发行现金管理票据应对,可见美国财政部并不担心T-Bills在今年年中集中到期的问题。中长期美债(T-Notes和T-Bonds)到期分布平稳,没有大量集中到期的压力,且贝森特的发债策略为“向长债过渡的战略+以短债为主的战术”,我们预计在美国债务上限解决前,T-Notes和T-Bonds的发行节奏将得以保持,不会形成供给端的明显冲击。

拍卖市场数据验证:美债需求是否走弱?

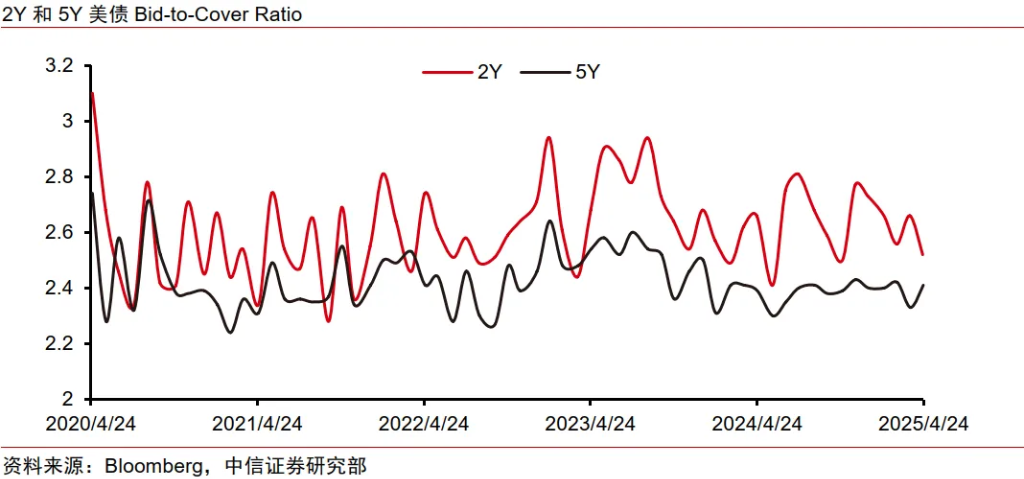

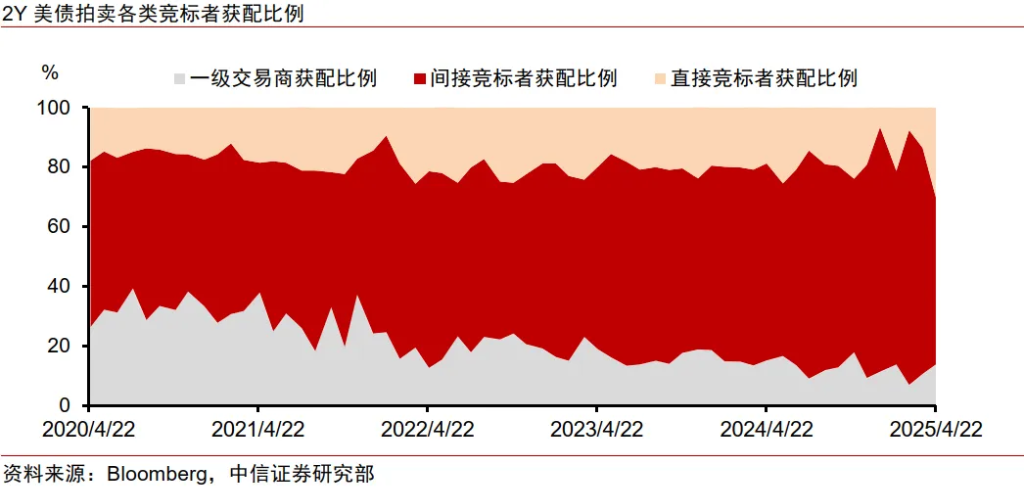

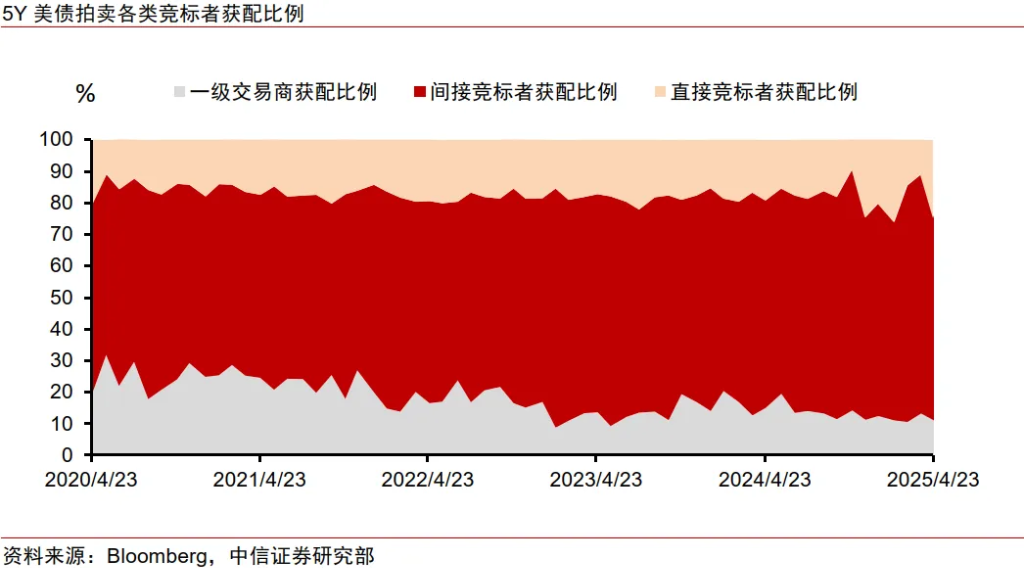

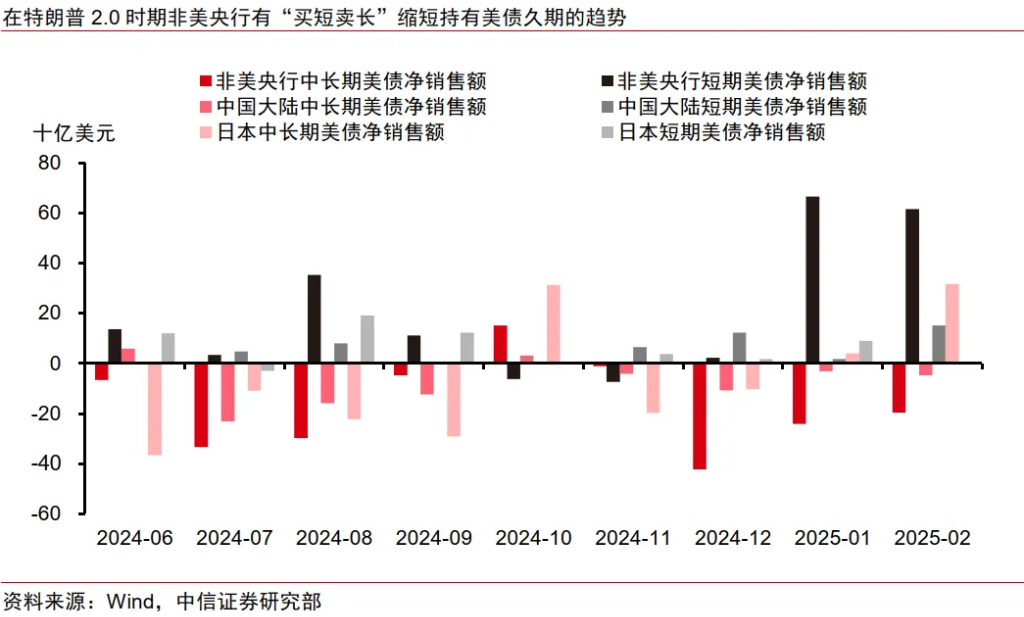

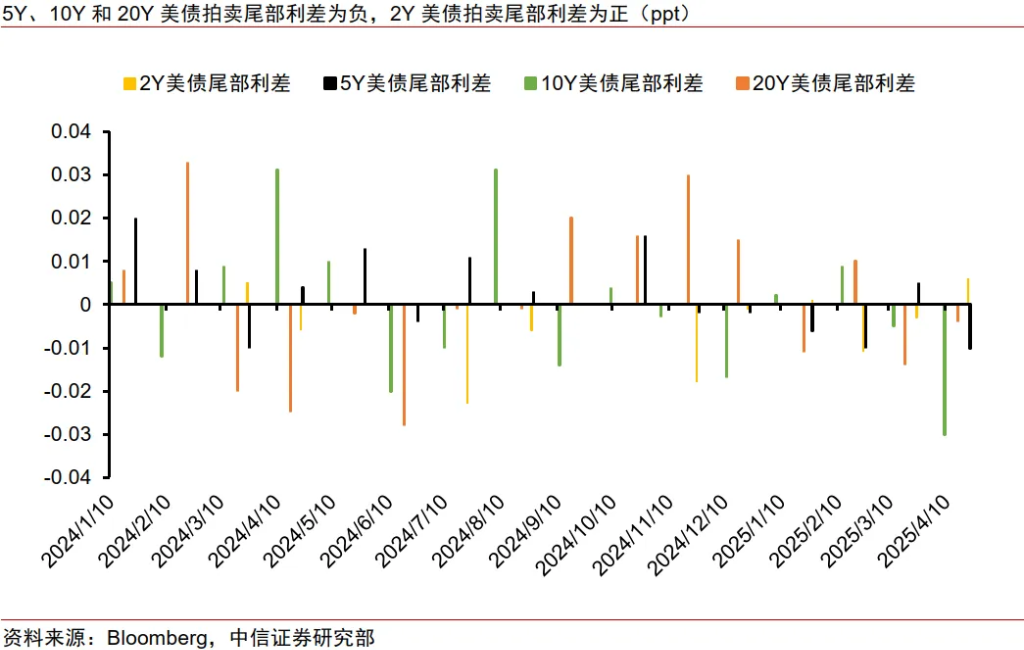

尽管市场存在“年中美债集中到期”叙事,但从认购倍数、各类竞标者获配比例和尾部利差等近期美债拍卖数据来看,T-Notes(2Y和5Y)的需求出现一定程度下滑,但T-Bills和T-bonds的美债需求均依旧稳定。根据美国财政部月频数据,2024年11月至2025年2月,非美央行连续四个月卖出T-Notes和T-Bonds,2024年12月至2025年2月,非美央行连续三个月买入T-Bills,在川普2.0时期非美央行有“买短卖长”、缩短持有美债久期的趋势。因此,2Y和5Y美债拍卖的表现或并不能准确反映当前非美央行对美债久期的真实需求。

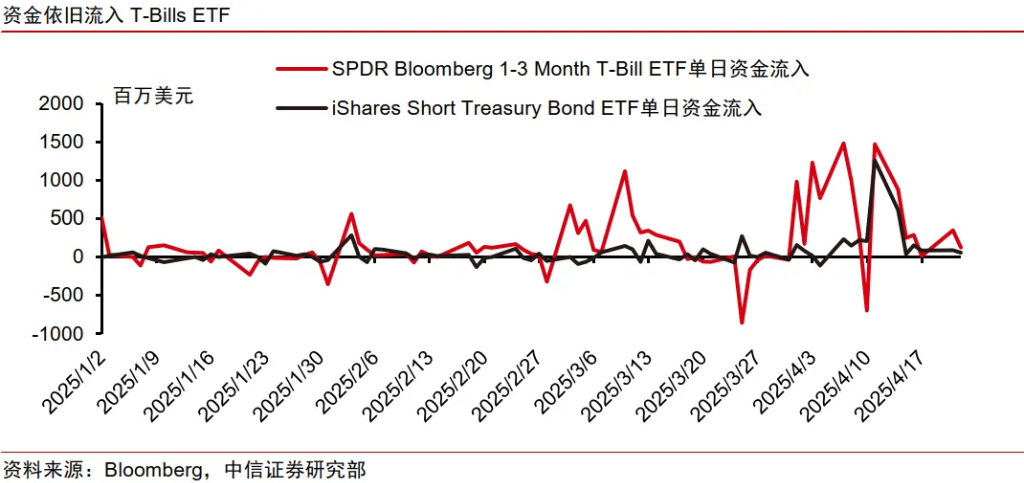

投资者是否正在卖出T-Bills?

SPDR Bloomberg 1-3 Month T-Bills ETF和iShares Short Treasury Bond ETF是美国市场上两只主要的T-Bills ETF,分别由State Street和BlackRock管理。前者主要投资于剩余期限在1至3个月之间的T-Bills,后者投资于剩余期限在一年以内的T-Bills。近期,资金依旧净流入这两只ETF,反映了市场对短端美债的需求不减,投资者没有因为“年中美债集中到期”的叙事而卖出T-Bills。